界面新闻记者 |

界面新闻编辑 | 江怡曼

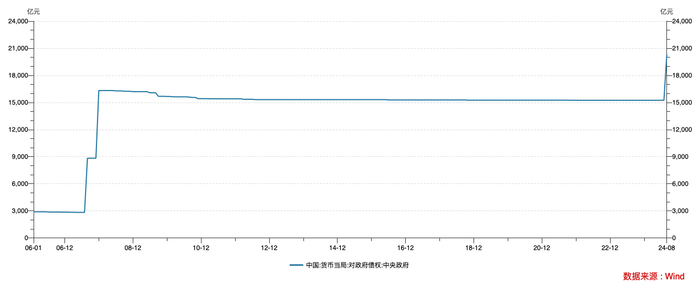

央行最新公布的货币当局资产负债表显示,8月末央行对中央政府债权余额为2.03万亿元,相比7月末增加5070亿元。这是2008年后,该科目时隔16年重回增长轨道。

目前中国央行对政府债权全部是对中央政府的债权,即央行仅持有国债。从历史走势上看,对政府债权科目的大规模变动是在2007年,这和当时国内发行特别国债有关。此后央行对中央政府债权总体呈现稳定甚至略有下降的态势,直到今年8月重回增长,且增幅较大。

这和央行8月在市场上买卖国债有关。8月30日,央行公告称,为贯彻落实中央金融工作会议相关要求,2024年8月人民银行开展了公开市场国债买卖操作,向部分公开市场业务一级交易商买入短期限国债并卖出长期限国债,全月净买入债券面值为1000亿元。

为何净买入1000亿元国债,但央行对中央政府债权余额却增加了5000多亿元?

界面新闻记者采访业内人士了解到,可能是央行卖出的长债主要来源于央行借入(不计入对中央政府债权科目),而买入的短债等于或大于5070亿元,由此导致“对中央政府债权”科目在8月增加5070亿元。

具体来看,如果8月央行卖出的国债全部为借入的长债,那么央行当月买入的短债规模将是5070亿元,对应卖出长债规模为4070亿元(均为借入);如果卖出的长债有“03国债14”(“03国债14”计入对中央政府债权科目),那么央行买入的短债规模将高于5070亿元。

另外一种可能是,央行在8月借入国债,相应计入央行资产负债表:资产端计入“对中央政府债权”,8月增长了5070亿元:负债端计入其他负债,增加了4800亿元,二者大体相当。

业内人士认为,考虑到央行持有的国债主要是此前注资中投的特别国债,期限相对较短且容易辨识,央行卖出的长期国债可能主要来源于央行借入的国债。

7月5日,央行表示,已经与几家主要金融机构签订了债券借入协议,当时已签协议的金融机构可供出借的中长期国债有数千亿元。央行将采用无固定期限、信用方式借入国债,且将视债券市场运行情况,持续借入并卖出国债。

从央行资产负债表看,7月末央行持仓的国债余额为1.52万亿元。结合其他公开信息看,央行持仓个券明细主要是17特别国债01(4000亿元,于8月29日到期)、17特别国债02(2000亿元,剩余期限3年)和22特别国债(7500亿元,剩余期限1.28年)以及“03国债14”(1663.57亿元,剩余期限9.4年)。

从持仓看,央行持有的长债主要是“03国债14”。8月30日,中国货币网公告称,2003年转换国债(“03国债14”)即日起开始在银行间债券市场交易流通。由此看,8月央行确实可能卖出“03国债14”。

8月央行还对到期的“17特别国债01”进行续作。央行8月29日公告称,当日人民银行以数量招标方式进行了公开市场业务现券买断交易,从公开市场业务一级交易商买入4000亿元特别国债,其中“24续作特别国债01”买入3000亿元,“24续作特别国债02”买入1000亿元。期限分别为10年、15年,价格均为100元。

同日财政部公告称,完成4000亿元特别国债的发行。第一期、第二期期限分别为10年、15年,发行面值分别为3000亿元、1000亿元,票面利率分别为2.17%、2.25%。两期国债在全国银行间债券市场面向境内有关银行定向发行。

值得注意的是,前述特别国债是对到期特别国债(最早始于注资中投的特别国债)的续作,且依旧使用“财政向银行发行,央行向银行购买”的模式,因此不会对央行资产负债表产生影响,也不影响央行对中央政府债权余额。简单而言,4000亿特别国债到期后,央行又买入了4000亿特别国债,此项操作后央行对中央政府债权余额不变。

央行货币政策司司长邹澜9月5日在国新办发布会上表示,央行买卖国债主要定位于基础货币投放和流动性管理,既可买入也可卖出,并通过与其他工具灵活搭配,提升短中长期流动性管理的科学性和精准性。

从8月份来看,央行全月净买入国债债券面值为1000亿元,意味着央行向市场净投放1000亿元流动性。而8月央行开展3000亿元MLF操作,而当月MLF到期4010亿元,MLF净回笼1010亿元。

上述操作意味着央行通过国债净买入投放的流动性和MLF净回笼的规模大体相当,中长期流动性保持了平稳。考虑到今年后续MLF到期量较大(9-12月MLF到期量分别为5910亿元、7890亿元、14500亿元、14500亿元),市场认为央行或仍将通过国债净买入替换部分到期MLF。

从公开信息看,央行9月份仍在卖出长债。9月5日起,“24续作特国01”和“24续作特国02”开始在二级市场上有卖盘报价甚至是成交。据此可以推测,央行已向部分一级交易商开始卖出长债。但买入国债的信息尚不清晰。

华创固收首席分析师周冠南表示,央行开启国债买卖操作,短期或维持净买入的状态,除了补充基础货币的管理工具外,“对中央政府债权”科目规模的扩张,一定程度上有助于提升央行资产安全性和流动性。

还没有评论,来说两句吧...