近日,债券市场“震感频频”,信用债、存单连续多日调整,这也让债券基金净值颠簸——万得短期纯债型基金指数、中长期纯债型基金指数在8月7日双双创下新高之后,就迎来了连续数日的调整。

债基“收蛋人”也不淡定了,债牛行情怎么了?这轮债市调整何时才能结束?

近期债市为何调整?

8月以来的债市调整,主要是由于今年以来债券收益率下行过快,监管部门为了防范中长期利率波动风险而持续进行监管指导,导致利率债先行调整。而在利率债企稳后,又由于信用利差出现较大收缩,引发信用债跟随回调。

在这过程中,由于债券市场买盘缺失,成交活跃度急剧下降,使信用债承受了较大的流动性压力。再加上理财赎回,又进一步将卖债压力传导到市场。因此,政策面、资金面和情绪面多重因素影响下,债券市场的调整幅度被放大,调整时间也被拉长。

本轮调整还要持续多久?

从调整幅度来看,这轮调整或许与2023年9月调整的时间跨度相似。

2023年9月的回调,是2023年初以来至今的最大幅度回调,原因为在印花税减半征收、规范减持、放宽两融等活跃资本市场政策以及“认房不认贷”等放松房地产市场政策的推动下,资本市场风险偏好迅速抬升,债券市场随之调整,2023年9月调整期间万得短期纯债指数最大回撤为0.15%,持续时间为18天,最大回撤恢复天数为13天。对比之下,本次调整并无基本面预期扭转的背景支撑。

央行自上周五已开始加大净投放力度,资金面逐步转松,D已从8月12日1.96%的高点下降至8月28日的1.5%左右,资金利率创2023年12月以来回购价格的新低,央行呵护资金面态度明显。

今日(8月28日),债市出现了明显的好转迹象,情绪也明显企稳,下跌或已经接近尾声,信用债收益率已回调到相对高点,进一步回调的空间或有限,信用利差已进一步扩大,尤其是短融和中票收益率相较其他资产已具备性价比,在当前经济基本面及资产荒背景下,信用债或重新具备投资价值。

债市还能重新走牛吗?

回答这个问题之前,我们先来回顾此前债市为何持续走牛。

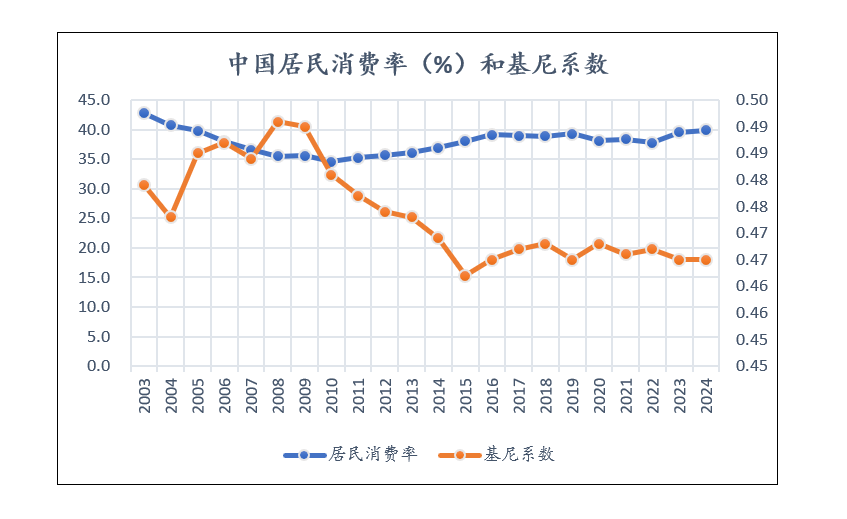

首先,基本面决定趋势。国内金融数据、经济数据等都反映出宏观经济复苏偏弱,稳增长压力较大,支撑债市走牛。

其次,近两年来国内利率多次下调,而市场对于美联储降息的预期也一直存在,并同样对于国内继续降息抱以期待。流动性宽松同样利好债市。

第三,债市资产荒行情极致演绎。存款利率持续下调,高收益资产的缺失使得市场投资主体产生欠配压力,老百姓的低风险投资向债券基金和理财产品转移,从而使得债券收益率持续下行。

行至当下,这些决定债市趋势的理由并未发生根本变化。换言之,债券市场暂时没有方向性走熊的基础——宏观经济仍处于复苏阶段,但复苏进程受到投资增长受限、地产尚未出清、消费降级等因素的制约,在流动性宽松和资产荒的背景下,收益率有望进一步下行,而每一次调整,都有望提供配置机会。

债券基金还吗?

在近两年的债牛环境里,买了债券基金的投资者们,已经习惯了每天“收蛋”,但现在债市调整,大家也难免焦虑。但是,我们还是建议大家耐心一些,因为这段时间的调整幅度已经不小了,曙光不远。

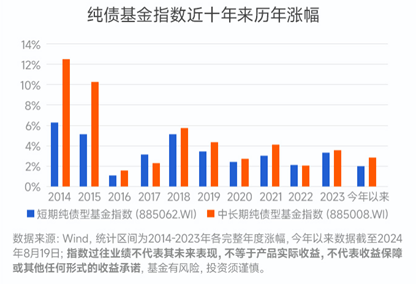

回顾过去10年,代表纯债基金走势的万得短期纯债基金指数和中长期纯债基金指数,过往保持了相对长期的平稳表现。

免责声明:本通讯所载信息来源于本公司认为可靠的渠道和研究员个人判断,但本公司不对其准确性或完整性提供直接或隐含的声明或保证。此通讯并非对相关证券或市场的完整表述或概括,任何所表达的意见可能会更改且不另外通知。此通讯不应被接受者作为对其独立判断的替代或投资决策依据。本公司或本公司的相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。未经长城基金管理有限公司事先书面许可,任何人不得将此报告或其任何部分以任何形式进行派发、复制、转载或发布,且不得对本通讯进行任何有悖原意的删节或修改。基金管理人提醒,每个公民都有举报洗钱犯罪的义务和权利。每个公民都应严格遵守反洗钱的相关法律、法规。投资须谨慎。

还没有评论,来说两句吧...